Toelichting aangifte inkomstenbelasting 2021 (verkorte versie)

Op deze pagina vindt u de toelichting die u helpt bij het invullen van de verkorte versie van uw aangifte inkomstenbelasting/premie volksverzekeringen 2021.

Het is heel belangrijk dat u uw aangiftebiljet correct en volledig invult. Lees de vragen goed, vul uw gegevens correct en volledig in, controleer deze goed en vergeet niet de bijlagen erbij te voegen voordat u uw aangiftebiljet inlevert.

Toelichting onderdeel 1 - Wijziging persoonlijke gegevens

Vul dit onderdeel in als uw persoonlijke gegevens niet kloppen of als de persoon aan wie dit aangiftebiljet is uitgereikt is overleden.

1a. Overlijden

Is de persoon aan wie het aangiftebiljet is uitgereikt overleden? Dan moet de vertegenwoordiger het aangiftebiljet invullen.

Wie kan als vertegenwoordiger optreden?

- Een erfgenaam.

- De executeur-testamentair.

- De bewindvoerder.

- De curator over de erfenis.

De vertegenwoordiger moet de gegevens tot de datum van overlijden invullen. Als de overledene gehuwd was, moet de weduwe/weduwnaar een eigen aangiftebiljet invullen en ondertekenen.

Datum overlijden

Vul hier de datum van overlijden in.

1b. Controle en correctie

Op de naamlabel op uw aangiftebiljet staan uw persoonlijke gegevens zoals geregistreerd in het klantenbestand van Departamento di Impuesto. Controleer of uw gegevens juist en volledig zijn. Alleen als uw gegevens niet kloppen vult u de correcties in in de daarvoor bestemde hokjes.

Persoonsnummer

Het persoonsnummer bestaat uit 7 of 8 cijfers en wordt uitgegeven door Departamento di Impuesto. Uw persoonsnummer is heel belangrijk om uw aangifte te kunnen verwerken. Uw persoonsnummer kunt u vinden op elk belastingdocument, bijvoorbeeld aangiftebiljetten, kwitanties en aanslagbiljetten.

Correspondentieadres

Dit is het adres waar u uw post ontvangt.

Is dit adres ook uw woonadres?

Kruis het hokje ‘JA’ aan als uw woonadres hetzelfde is als uw correspondentieadres.

Referentienummer

Voor de volledigheid moet u de wijziging van uw persoonlijke gegevens ook digitaal doorgeven. Klik hier en volg de verdere instructies. Na de indiening van uw gegevens ontvangt u een referentienummer bijvoorbeeld 'Z/22/094984'. Vul dit referentienummer in op uw aangiftebiljet.

Toelichting onderdeel 2 - Aanwijzingen voor het invullen

Vul uw gegevens nauwkeurig, correct en volledig in op uw aangiftebiljet.

Aangiftebiljetten die fout of onvolledig zijn ingevuld kunnen niet worden verwerkt. Dat betekent dat u een eventuele teruggaaf niet kunt ontvangen. Ook kunt u een boete krijgen.

Hokjes aankruisen

Bij ja/nee vragen moet u het hokje ‘JA’ of het hokje ‘NEE’ aankruisen. Als u dat niet doet, wordt er vanuit gegaan dat uw antwoord ‘NEE’ is.

Kolom MAN/VROUW

Vul uw gegevens in in de kolom die bij uw geslacht hoort: de man in de kolom ‘MAN’ en de vrouw in de kolom ‘VROUW’.

Rond bedragen af in Arubaanse florins

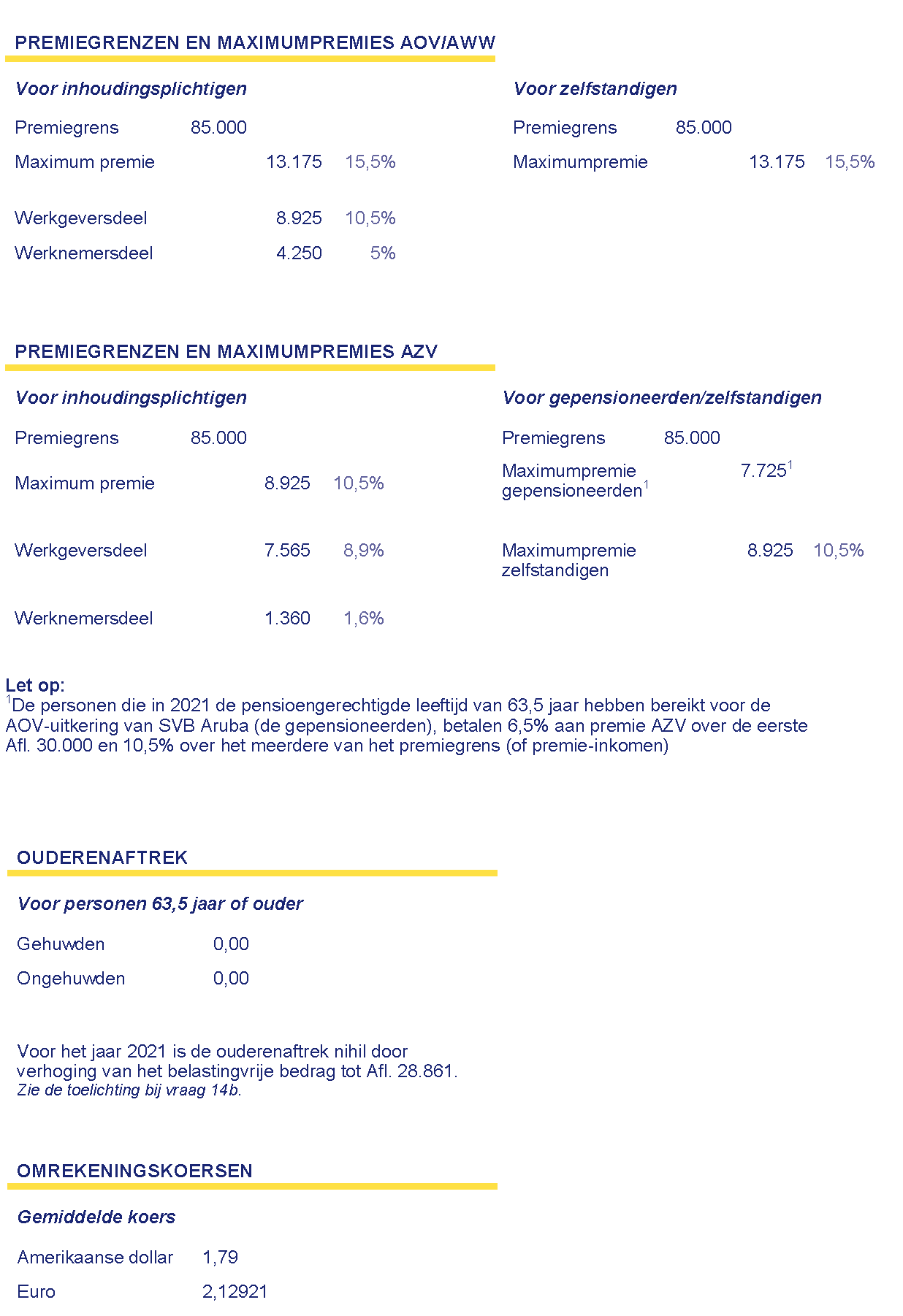

Vul alle bedragen afgerond in Arubaanse florins in. Gebruik voor de Amerikaanse dollar een koers van 1,79. De gemiddelde wisselkoers voor de Euro in 2021 is 2.12921. Voor overig internationaal geld kunt u de gemiddelde jaarkoers gebruiken. Rond alle bedragen in uw voordeel af op hele florins, bijvoorbeeld Afl. 23.455,68 wordt Afl. 23.455,00.

Zet een minteken voor een negatief bedrag

Zet een minteken (-) voor een bedrag als het negatief is.

Voeg uw bewijsstukken bij

Voeg kopieën van bewijsstukken bij uw aangiftebiljet van alle inkomsten en uitgaven die u invult. De Inspecteur kan u verzoeken om de originele bewijsstukken te laten zien. Hebt u kinderen voor wie u kinderaftrek invult? Voeg dan een kopie bij van uw trouwboek of van hun uittreksel uit het geboorteregister.

Maak kopieën

Maak een kopie van uw aangiftebiljet en bijlagen voor uw eigen administratie. U kunt dan uw gegevens raadplegen als u de aanslag ontvangt.

Lever uw aangiftebiljet in uiterlijk op de vervaldatum

Lever uw aangiftebiljet in uiterlijk op de vervaldatum. De vervaldatum staat vermeld op de naamlabel van uw aangiftebiljet.

Ook als u geen inkomsten hebt gehad moet u het aangiftebiljet ondertekenen en inleveren. Hierbij moet u een schriftelijke verklaring voegen waarin u aan de Inspecteur uitlegt hoe u in uw eerste levensbehoeften hebt voorzien.

Uitstel indiening aangiftebiljet

Na de wettelijke indieningstermijn van 2 maanden krijgt u automatisch 2 maanden uitstel voor het inleveren van dit aangiftebiljet. U hoeft hiervoor geen verzoekschrift in te dienen. Bij uitstel is de vervaldatum 4 maanden na de officiële uitreikingsdatum (zie naamlabel). U kunt geen extra uitstel krijgen. Deze uitstelmogelijkheid geldt alleen bij de massale uitreiking van het aangiftebiljet. Indien aan u later een aangiftebiljet wordt uitgereikt, dan zult u geen uitstel krijgen voor het indienen van het aangiftebiljet. In dit geval moet u het aangiftebiljet binnen 2 maanden indienen, uiterlijk op de vervaldatum (zie naamlabel). Dit uitstelbeleid geldt ook voor adviseurs.

Boet niet of niet tijdige indiening aangiftebiljet

Als u uw aangiftebiljet niet of te laat inlevert, krijgt u een aanmaning. In deze aanmaning wordt u verzocht om uw aangiftebiljet alsnog binnen enkele dagen in te leveren. Als u dat niet doet, krijgt u bij uw definitieve aanslag een boete van minimaal Afl. 250 en maximaal Afl. 10.000.

Toelichting onderdeel 3 - Woonplaats

Vul in dit onderdeel uw fiscale woonplaats in.

Wat is uw fiscale woonplaats

De vraag waar u woont is eenvoudig te beantwoorden. Maar bij de vraag waar uw fiscale woonplaats is, komt meer kijken.

Om te bepalen waar uw fiscale woonplaats is, zijn enkele vragen belangrijk zoals:

- Waar hebt u een woning?

- Waar woont uw gezin?

- Waar gaan uw kinderen naar school?

- Waar werkt u?

Het totaal van de antwoorden op zulke vragen geeft aan met welk land u de duurzaamste persoonlijke band hebt. Is dat Aruba? Dan is Aruba uw fiscale woonplaats en bent u binnenlandse belastingplichtige. Is dat niet Aruba? Dan ligt uw fiscale woonplaats in het buitenland en bent u buitenlandse belastingplichtige.

Uw fiscale woonplaats hoeft dus niet de plaats te zijn waar u als inwoner bent ingeschreven. Iemand kan fiscaal in een periode zowel in als buiten Aruba wonen.

Als u twijfelt waar uw fiscale woonplaats is, kunt u dit schriftelijk aan de Inspecteur vragen. Geef in uw brief zoveel mogelijk uw persoonlijke omstandigheden aan.

Waarom is uw fiscale woonplaats belangrijk?

Uw fiscale woonplaats bepaalt of u een binnenlandse of buitenlandse belastingplichtige bent. Als binnenlandse belastingplichtige betaalt u belasting over al uw inkomen, dus ook over uw inkomen uit het buitenland. Als buitenlandse belastingplichtige betaalt u alleen belasting over inkomsten die u uit Aruba hebt ontvangen.

3a. Heel 2021 in Aruba gewoond

Kruis het hokje bij 3a aan als u heel 2021 in Aruba hebt gewoond. Doe dit ook als:

- U Aruba tijdelijk hebt verlaten en uw afwezigheid korter dan 1 jaar heeft geduurd.

- U Aruba hebt verlaten met het doel om in het buitenland te gaan wonen, maar u bent binnen 1 jaar weer in Aruba komen wonen. Als u kunt bewijzen dat tijdens uw afwezigheid uw fiscale woonplaats in het buitenland was, moet u het hokje bij 3b aankruisen.

Hebt u het hokje bij 3a aangekruist? Ga verder met onderdeel 4.

3b. Een deel van 2021 in Aruba gewoond

Kruis het hokje bij 3b aan als u een deel van het jaar 2021 in Aruba hebt gewoond. Dit doet u dus als u gedurende 2021 in Aruba bent komen wonen of Aruba hebt verlaten.

3c. Gedurende 2021 in Aruba komen wonen

Kruis het hokje bij 3c aan als:

- U het hokje bij 3b hebt aangekruist.

- U gedurende 2021 in Aruba bent komen wonen.

Vul ook de datum van uw aankomst in Aruba in.

3d. Gedurende 2021 Aruba verlaten

Kruis het hokje bij 3d aan als:

- U het hokje bij 3b hebt aangekruist.

- U gedurende 2021 Aruba hebt verlaten om in het buitenland te gaan wonen.

Vul ook de datum van uw vertrek uit Aruba in.

3e. Bronnen van inkomen in Aruba voor buitenlandse belastingplichtigen

Kruis het hokje ‘JA’ of ‘NEE’ bij 3e aan als u de hokjes bij 3c of 3d hebt aangekruist.

Bronnen van inkomen in Aruba zijn:

- Dienstbetrekking (baan) en onderneming (bedrijf) in Aruba, die u zelf uitoefent of door iemand anders laat uitoefenen.

- Bestaande of vroegere dienstbetrekking als bestuurder of commissaris van organisaties gevestigd in Aruba.

- Bestaande dienstbetrekking bij de overheid van Aruba die u in het buitenland uitoefent (bijvoorbeeld bij het Arubahuis in Nederland).

- Pensioenen en periodieke uitkeringen betaald door Aruba en/of het Algemeen Pensioenfonds van Aruba (APFA). De AOV-uitkering en de AWW-uitkering van de Sociale Verzekeringsbank van Aruba (SVB) vallen niet hieronder.

Opmerking: particuliere pensioenen (bijvoorbeeld van de LAGO) worden niet in Aruba belast.

- Onroerende goederen (zoals grond of een gebouw) in Aruba en daarop gevestigde rechten en hypotheekleningen.

- Roerend kapitaal met uitzondering van effecten, waarvan de opbrengst afhankelijk is van een bedrijf of beroep. Bijvoorbeeld winstrechten van een Arubaans bedrijf of licentievergoedingen op een Arubaans product. Zie ook de toelichting bij onderdeel 13 onder ‘Uitgezonderd aandelen’.

- Aandelen in een Arubaanse vennootschap, behalve een Aruba Vrijgestelde Vennootschap, die tot een aanmerkelijk belang behoren. Winstbewijzen, obligaties en schuldvorderingen die tot het aanmerkelijk belang behoren vallen ook hieronder.

Voor de periode die u in het buitenland hebt gewoond, maar wel bronnen van inkomen had in Aruba, moet u het aangiftebiljet voor buitenlandse belastingplichtigen invullen.

U kunt alleen een origineel aangiftebiljet gebruiken. Hebt u een aangiftebiljet nodig? Vraag dit aan bij Departamento di Impuesto.

Hebt u het hokje ‘JA’ of ‘NEE’ bij 3e aangekruist?

Ga verder met onderdeel 4.

3f. Heel 2021 niet in Aruba gewoond

Kruis het hokje bij 3f aan als u heel 2021 niet in Aruba hebt gewoond.

3g. Bronnen van inkomen in Aruba

Kruis het hokje ‘JA’ of ‘NEE’ bij 3g aan als u het hokje bij 3f hebt aangekruist.

Zie de toelichting bij 3e voor uitleg over de bronnen van inkomen in Aruba.

Let op!

Voor de periode die u in het buitenland hebt gewoond, maar wel bronnen van inkomen had in Aruba, moet u het aangiftebiljet voor buitenlandse belastingplichtigen invullen.

U kunt alleen een origineel aangiftebiljet gebruiken. Hebt u een aangiftebiljet nodig? Vraag dit aan bij Departamento di Impuesto.

Toelichting onderdeel 4 - Burgerlijke staat

4a. Heel 2021 gehuwd geweest

Kruis het hokje bij 4a aan als u heel 2021 gehuwd bent geweest. Vul het aangiftebiljet samen met uw echtgenoot in.

Kruis het hokje bij 4a niet aan als u en uw echtgenoot in 2021 duurzaam gescheiden zijn geweest.

Ga verder met onderdeel 5.

4b. Heel 2021 duurzaam gescheiden geweest

Kruis het hokje bij 4b aan als u heel 2021 duurzaam gescheiden bent geweest. Er zijn 2 vormen van duurzame scheiding:

- Scheiding van tafel en bed.

- Duurzaam gescheiden leven.

Scheiding van tafel en bed

Bij scheiding van tafel en bed zijn u en uw echtgenoot niet verplicht om samen te wonen. Scheiding van tafel en bed gebeurt door middel van een uitspraak van de rechter. Dit is niet hetzelfde als echtscheiding (zie ook de toelichting bij 4f).

Duurzaam gescheiden leven

U leeft duurzaam gescheiden als u voor onbepaalde tijd niet meer in gezinsverband met uw echtgenoot samenwoont.

U en uw echtgenoot moeten ieder een eigen aangiftebiljet invullen.

Ga verder met onderdeel 6.

4c. Heel 2021 ongehuwd geweest

Kruis het hokje bij 4c aan als u heel 2021 ongehuwd bent geweest.

Samenwonenden, met of zonder een samenlevingsovereenkomst, worden als ongehuwden behandeld.

Ga verder met onderdeel 6.

4d. Een deel van 2021 gehuwd of duurzaam gescheiden geweest

Kruis het hokje bij 4d aan als u een deel van 2021 gehuwd of duurzaam gescheiden bent geweest.

Kruis vervolgens een van de hokjes bij 4e, 4f, of 4g aan.

4e. In het huwelijk getreden

Kruis het hokje bij 4e aan als u in 2021 bent getrouwd en vul de datum van het huwelijk in. U en uw echtgenoot moeten ieder een eigen aangiftebiljet invullen. Vanaf het belastingjaar 2022 vullen u en uw echtgenoot samen een aangiftebiljet in.

Ga verder met onderdeel 5.

4f. Het huwelijk is ontbonden

Kruis het hokje bij 4f aan als uw huwelijk in 2021 is ontbonden door echtscheiding of overlijden van uw echtgenoot. Vul de datum van de ontbinding in en kruis aan of de ontbinding wegens echtscheiding of overlijden was.

In geval van echtscheiding moeten u en uw ex-echtgenoot ieder een eigen aangiftebiljet invullen.

In geval van overlijden moet de vertegenwoordiger namens uw overleden echtgenoot een aangiftebiljet aanvragen en invullen. U moet een eigen aangiftebiljet invullen.

Ga verder met onderdeel 5.

4g. Duurzaam gescheiden

Kruis het hokje bij 4g aan als u in 2021 duurzaam gescheiden bent gaan wonen. Vul de datum van de duurzame scheiding in en kruis aan of de scheiding wegens scheiding van tafel en bed of duurzaam gescheiden leven was.

U en uw echtgenoot moeten ieder een eigen aangiftebiljet invullen.

Toelichting onderdeel 5 - Echtgenoot of ex-echtgenoot

Vul dit onderdeel in als u het hokje bij 4a of 4d hebt aangekruist.

5a. Persoonlijke gegevens

Vul de persoonlijke gegevens in van:

- Uw echtgenoot.

- Uw echtgenoot van wie u in 2021 duurzaam gescheiden bent geweest.

- Uw ex-echtgenoot.

Achternaam

Vul hier de achternaam van uw (ex-) echtgenoot in. Vul in geval van een vrouw de meisjesnaam (de ongehuwde achternaam) in.

Voornaam

Vul hier de eerste voornaam van uw (ex-) echtgenoot in.

Persoonsnummer

Vul hier het persoonsnummer van uw (ex-) echtgenoot in.

Geboortedatum

Vul hier de geboortedatum van uw (ex-) echtgenoot in.

5b. Heeft uw echtgenoot heel 2021 in Aruba gewoond?

Kruis het hokje ‘JA’ aan als uw echtgenoot heel 2021 in Aruba heeft gewoond (zie ook de toelichting bij 3a).

Let op!

- U en uw echtgenoot moeten samen het aangiftebiljet invullen als u vraag 4a en vraag 5b ‘JA’ hebt aangekruist.

- U en uw echtgenoot of ex-echtgenoot moeten ieder een eigen aangiftebiljet invullen en ondertekenen in de volgende 3 gevallen:

- U bent heel 2021 gehuwd geweest (vraag 4a) en uw echtgenoot heeft niet heel 2021 in Aruba gewoond (vraag 5b ‘NEE’).

- U bent heel 2021 duurzaam gescheiden geweest (vraag 4b).

- U bent een deel van 2021 gehuwd of duurzaam gescheiden geweest (vraag 4d).

- Als de persoon vermeld op de naamlabel in 2021 is overleden, dan moet de vertegenwoordiger alleen de gegevens van de overledene in het aangiftebiljet invullen.

De overgebleven echtgenoot moet een eigen aangiftebiljet aanvragen en daarna invullen, ondertekenen en inleveren.

Om een eigen aangiftebiljet aan te vragen, ga naar www.impuesto.aw > Digitale formulieren > Persoonsgegevens en volg de verdere instructies. U ontvangt daarna uw aangiftebiljet via de post.

Toelichting onderdeel 6 - Inkomen

Dit onderdeel komt te vervallen.

Toelichting onderdeel 7 - Bestaande dienstbetrekking

Vul dit onderdeel in als u in 2021 in loondienst hebt gewerkt.

Let op!

- Vul ook loon ontvangen uit het buitenland in.

- Vul ook nabetalingen van loon in, bijvoorbeeld als u in 2021 door uw werkgever werd betaald voor werk in 2019.

Wat valt er allemaal onder uw loon?

- Uw vaste salaris.

- Een beloning die u nu en dan ontvangt, zoals een bonus, vergoeding voor overwerk, of een aandeel in de winst van uw werkgever.

- Een uitkering van een ziekte- of ongevallenverzekering.

- Een afkoopsom, een gouden handdruk (‘golden handshake’), cessantia, een schadeloosstelling.

Let op!

- Voor afkoopsommen, cessantia en overige betalingen die u krijgt als vergoeding voor inkomsten die u gaat missen (bijvoorbeeld als u wordt ontslagen), kunt u in aanmerking komen voor een bijzonder belastingtarief (lees meer hierover bij onderdeel 28).

- Als u uw pensioen hebt afgekocht en de afkoopsom hebt gebruikt voor inkoop bij een ander pensioenfonds of voor een lijfrenteverzekering, is de afkoopsom onbelast. Vul deze afkoopsom dus niet in. Voeg wel bewijsstukken van de afkoop en de inkoop of van de storting op de lijfrenteverzekering bij uw aangiftebiljet.

Loonopgaaf

Om dit onderdeel in te vullen hebt u uw loonopgaaf 2021 nodig. De loonopgaaf is het jaarlijkse loonoverzicht dat u van uw werkgever krijgt. Hierop vindt u alle gegevens die u nodig hebt om dit onderdeel in te vullen. Hebt u uw loonopgaaf 2021 niet gekregen? Vraag het dan bij uw werkgever aan.

7a. Werkgever en loon

Vul onder ‘Werkgever’ de namen in van de werkgevers waar u in 2021 gewerkt hebt.

Vul vervolgens per werkgever uw brutoloon in. U kunt uw brutoloon aflezen van uw loonopgaaf.

Op het aangiftebiljet kunt u de gegevens van maximaal 2 werkgevers invullen. Hebt u meer dan 2 werkgevers? Tel dan het brutoloon bij alle werkgevers op en vul het totaal in bij 7b. Voeg in dit geval bij uw aangiftebiljet een overzicht waarin u per werkgever uw brutoloon vermeldt.

7b. Totaal brutoloon

Tel de bedragen bij 7a op en vul hier het totaal in. Hebt u meer dan 2 werkgevers? Tel dan het brutoloon bij alle werkgevers op en vul hier het totaal in.

7c. Verwervingskosten: 3% maximaal Afl. 1.500

Verwervingskosten worden ook wel beroepskosten genoemd. Dit zijn kosten die u maakt om uw beroep te kunnen uitoefenen, zoals de kosten van een verpleegstersuniform, een abonnement op vakliteratuur en representatiekosten. U mag 3% van uw brutoloon (maximaal Afl. 1.500) als verwervingskosten aftrekken.

Als u gebruik maakt van de expatregeling zoals bedoeld in de Regeling fiscale behandeling secundaire arbeidsvoorwaarden, kunt u geen verwervingskosten aftrekken.

Bereken 3% van uw totale brutoloon (dus 3% van wat u bij onderdeel 7b hebt ingevuld) en vul hier de uitkomst in. Het maximum is Afl. 1.500. Als u gebruik maakt van de hierboven vermelde expatregeling, vult u hier 0 in.

7d. Verplichte werknemersbijdrage pensioenfonds

Doet u mee aan een pensioenfonds dat uw werkgever aanbiedt? Vul dan hier het bedrag van uw bijdrage in. Dus het bedrag dat u als werknemer betaalt als u meedoet. Dit bedrag kunt u aflezen van uw loonopgaaf 2021.

Hebt u meerdere werkgevers? Tel dan het totaal van uw werknemersbijdragen pensioenfonds op en vul hier het totaal in.

7e. Verplichte werknemersbijdrage spaar- of voorzieningsfonds: 5% maximaal Afl. 3.360

Doet u mee aan een spaar- of voorzieningsfonds dat uw werkgever aanbiedt? Vul dan hier het bedrag van uw bijdrage in. Dit bedrag kunt u aflezen van uw loonopgaaf 2021.

U kunt tot 5% van uw totale brutoloon (het bedrag dat u bij 7b hebt ingevuld) als werknemersbijdrage spaar- of voorzieningsfonds aftrekken, maximaal Afl. 3.360.

Hebt u meerdere werkgevers? Tel dan uw bijdragen op en vul hier het totaal in. Het maximum bedrag dat u kunt aftrekken blijft Afl. 3.360.

7f. Zuivere opbrengst

Trek de bedragen bij 7c, 7d, en 7e af van het bedrag bij 7b en vul hier de uitkomst in.

7g. Expatregeling

Hebt u goedkeuring van de Inspecteur voor toepassing van de expatregeling?

Kruis het hokje ‘JA’ of ‘NEE’ bij 7g aan om deze vraag te beantwoorden.

De expatregeling

De expatregeling houdt in dat expats die in Aruba komen werken, onder bepaalde voorwaarden voor een fiscaal gunstige regeling in aanmerking kunnen komen. In artikel 12 van de Regeling Fiscale behandeling secundaire arbeidsvoorwaarden staan de regels die gelden voor de expatriate werknemers.

Wie is een expatriate?

Een expatriate (of expat) is iemand die tijdelijk vanuit het buitenland in Aruba komt werken. Zij maakt kosten die niet worden gemaakt door een werknemer die alhier, in zijn land van herkomst werkzaam is of door een werknemer die hiernaartoe definitief emigreert. Daarom wordt onder ‘expatriate die tijdelijk vanuit het buitenland in Aruba komt werken’ verstaan, de situatie waarbij de werknemer na afloop van zijn werkzaamheden in principe weer naar zijn land van herkomst terugkeert.

Overige voorwaarden

- De expat verdient een loon van ten minste Afl. 150.000.

- De werknemer beschikt over een specifieke deskundigheid die op de lokale arbeidsmarkt niet of in beperkte mate beschikbaar is.

- De werkgever en de werknemer moeten een schriftelijk verzoek indienen.

- Bij goedkeuring van het verzoek wordt de werknemer voor een periode van 5 jaar als expatriate aangemerkt.

Toelichting onderdeel 8 - Vroegere dienstbetrekking

Vul dit onderdeel in als u in 2021 inkomsten hebt ontvangen uit vroegere dienstbetrekking.

Deze zijn inkomsten van werk dat u of uw echtgenoot vroeger in loondienst hebt gedaan. Vul ook inkomsten uit vroegere dienstbetrekking uit het buitenland in.

Inkomsten uit vroegere dienstbetrekking

Inkomsten voor werk dat u of uw echtgenoot vroeger in loondienst hebt gedaan, worden ook inkomsten uit vroegere dienstbetrekking genoemd. Bijvoorbeeld pensioenen (niet AOV-uitkeringen), VUT-uitkeringen en nabestaanden-pensioenen (niet AWW-uitkeringen).

Een afkoopsom van pensioen valt ook hieronder. Vul dus een afkoopsom van pensioen ook in.

Hiervoor kunt u in aanmerking komen voor een bijzonder belastingtarief (lees meer hierover bij onderdeel 28).

Let op!

Als u uw pensioen hebt afgekocht en u de afkoopsom hebt gebruikt voor inkoop bij een ander pensioenfonds of voor een lijfrenteverzekering, is de afkoopsom onbelast. Vul deze afkoopsom dus niet in. Voeg wel bewijsstukken van de afkoop en de inkoop of van de storting op de lijfrenteverzekering bij uw aangiftebiljet.

Loonopgaaf

Om dit onderdeel in te vullen hebt u uw loonopgaaf 2021 nodig. De loonopgaaf is het jaarlijkse loonoverzicht dat u krijgt van de instantie van wie u inkomsten uit vroegere dienstbetrekking ontvangt.

Hierop vindt u alle gegevens die u nodig hebt om dit onderdeel in te vullen. Hebt u uw loonopgaaf 2021 niet gekregen? Vraag het dan bij de instantie aan. Van elke instantie van wie u inkomsten uit vroegere dienstbetrekking ontvangt, moet u een loonopgaaf 2021 krijgen.

8a. Uitkerende instantie en loon

Vul onder ‘Uitkerende instantie' de namen in van de instanties van wie u in 2021 inkomsten uit vroegere dienstbetrekking hebt ontvangen.

Vul vervolgens per uitkerende instantie uw brutoloon in. U kunt uw brutoloon aflezen van uw loonopgaaf 2021.

Op het aangiftebiljet kunt u de gegevens van maximaal 2 uitkerende instanties invullen. Hebt u meer dan 2 uitkerende instanties? Tel dan het brutoloon bij alle uitkerende instanties op en vul het totaal in bij 8b. Voeg in dit geval bij uw aangiftebiljet een overzicht waarin u per instantie uw brutoloon vermeldt.

8b. Totaal brutoloon

Tel de bedragen bij 8a op en vul hier het totaal in. Hebt u meer dan 2 uitkerende instanties? Tel dan het brutoloon van al uw uitkerende instanties op en vul hier het totaal in.

8c. Kosten

Vul hier de kosten in die u hebt gemaakt om uw inkomsten uit vroegere dienstbetrekking te kunnen ontvangen. Zoals:

- Bankkosten om een pensioen te kunnen ontvangen.

- Nog bij te dragen pensioenbijdrage.

- GL Insurance als u gepensioneerde bent van de LAGO.

Voeg bij uw aangiftebiljet een specificatie waarin u deze kosten vermeldt.

8d. Zuivere opbrengst

Trek het bedrag bij 8c af van het bedrag bij 8b en vul hier de uitkomst in.

Toelichting onderdeel 9 - Overige arbeid (bijverdiensten)

Vul dit onderdeel in als u in 2021 inkomsten hebt ontvangen uit overige arbeid.

U hebt inkomsten uit overige arbeid als u naast uw baan werk doet voor iemand anders of voor uzelf. U wordt hiervoor betaald, maar u bent niet in loondienst. Bijvoorbeeld u bent docent en geeft bijles of u bent timmerman en doet klusjes.

9a. Totaal inkomsten overige arbeid

Vul hier het totale bruto inkomen in dat u in 2021 hebt ontvangen voor overige arbeid. Voeg bij uw aangiftebiljet een specificatie van deze inkomsten.

9b. Kosten

Vul hier de kosten in die u voor uw overige arbeid hebt gemaakt.

Bijvoorbeeld:

- Stel dat u in de weekenden planten verzorgt voor iemand. Dan hebt u materialen nodig om dit te kunnen doen, zoals zaden en gereedschappen. De uitgaven voor deze materialen kunt u hier invullen.

- Stel dat u docent bent en dat u na schooltijd bijles geeft. Om dit te doen gebruikt u schrijfartikelen en papier. De uitgaven voor deze materialen kunt u hier invullen.

Voeg bij uw aangiftebiljet een specificatie waarin u de kosten per inkomst uit overige arbeid vermeldt.

9c. Zuivere opbrengst

Trek het bedrag bij 9b af van het bedrag bij 9a en vul hier de uitkomst in.

Is de uitkomst negatief? Dus had u meer kosten gemaakt voor uw overige arbeid dan u hebt ontvangen? Vul dan nul (0) in.

Toelichting onderdeel 10 - Totaal arbeid

Bereken in dit onderdeel uw totale inkomsten uit arbeid in 2021.

10a. Totaal arbeid

Tel de bedragen bij 7f, 8d en 9c op en vul hier het totaal in.

Toelichting onderdeel 11 - Onderneming

De vragen van dit onderdeel komen niet voor in de verkorte versie van het aangiftebiljet.

Toelichting onderdeel 12 - Onroerende goederen

Vul dit onderdeel in als u in 2021 inkomsten hebt ontvangen uit onroerende goederen.

Een onroerend goed is bijvoorbeeld een huis of een terrein. U had in 2021 inkomsten uit onroerende goederen als u bijvoorbeeld huur hebt ontvangen voor een huis of een terrein. U hebt deze inkomsten als particulier ontvangen dus

bijvoorbeeld niet als makelaar.

Zowel de eigenaar van een onroerend goed als degene die recht heeft op de inkomsten ervan (vruchtgebruiker), hebben inkomsten uit onroerende goederen. Dus ook een onderverhuurder.

Voorbeelden van inkomsten uit onroerende goederen zijn:

- Huur inkomsten van een huis, appartement of kantoorgebouw.

- Erfpacht inkomsten van een terrein.

Let op!

Hebt u een andere woning die u niet als hoofdverblijf gebruikt? Bijvoorbeeld een vakantiehuis? Als u in 2021 deze woning zelf hebt gebruikt moet u de huurwaarde als inkomsten invullen. De huurwaarde is 8% van de waarde van het onroerend goed op de markt.

ONROEREND GOED IN ARUBA

12a. Adres en inkomsten

Adres: Vul hier het adres in van het onroerend goed.

Opbrengst (O): Vul hier de opbrengsten (inkomsten) in van het onroerend goed.

Kosten (K): Vul hier de uitgaven in die u hebt gedaan voor het onroerend goed, zoals onderhoudskosten (verf, reparaties), erfpachtcanon, grondbelasting en verzekeringskosten.

Hebt u meer dan 1 onroerend goed in Aruba? Vul dan alleen het totaal van de zuivere opbrengsten in bij 12b.

Voeg bij uw aangiftebiljet een overzicht waarin u per onroerend goed de inkomsten en de bijbehorende uitgaven specificeert.

12b. Zuivere opbrengst

Zuivere opbrengst (Z): Trek de uitgaven (K) af van de inkomsten (O) en vul hier de uitkomst in. Vul bij meer dan 1 onroerend goed in Aruba alleen de totale zuivere opbrengst hier in.

ONROEREND GOED BUITEN ARUBA

12c. Adres en inkomsten

Adres: Vul hier het adres in van het onroerend goed.

Opbrengst (O): Vul hier de opbrengsten (inkomsten) in van het onroerend goed.

Kosten (K): Vul hier de uitgaven in die u hebt gedaan voor het onroerend goed, zoals onderhoudskosten (verf, reparaties), erfpachtcanon, grondbelasting en verzekeringskosten.

Hebt u meer dan 1 onroerend goed buiten Aruba? Vul dan alleen het totaal van de zuivere opbrengsten in bij 12d.

Voeg bij uw aangiftebiljet een overzicht waarin u per onroerend goed de inkomsten en de bijbehorende uitgaven specificeert.

Let op!

De uitgaven per onroerend goed mogen niet hoger zijn dan de inkomsten. Hebt u meer uitgaven gedaan dan inkomsten ontvangen? Dan kunt u de resterende uitgaven volgend jaar aftrekken.

Voorbeeld:

Stel dat u zowel in Colombia en de Verenigde Staten (VS) een huis hebt. In 2021 hebt u beiden verhuurd.

| Huuropbrengst huis in Colombia | (O) 45.000,00 |

| Aftrek: onderhoudskosten | (K) 6.500,00 |

| Zuivere opbrengst | (Z) 38.500,00 |

| Huuropbrengst huis in de VS | (O) 12.000,00 |

| Aftrek: onderhoudskosten | (K) 15.000,00 |

| Zuivere opbrengst | (Z) 0,00 |

De uitgaven voor het huis in de VS zijn hoger dan de inkomsten, maar de zuivere opbrengst kan minimaal nul (0) zijn. De resterende Afl. 3.000 kunt u volgend jaar aftrekken.

12d. Zuivere opbrengst

Zuivere opbrengst (Z): Trek de uitgaven (K) af van de inkomsten (O) en vul hier de uitkomst in. Vul bij meer dan 1 onroerend goed buiten Aruba alleen het totale bedrag hier in.

TOTAAL ONROERENDE GOEDEREN

12e. Totaal zuivere opbrengst

Tel de bedragen bij 12b en 12d op en vul hier het totaal in.

Toelichting onderdeel 13 - Roerend kapitaal

Vul dit onderdeel in als u in 2021 inkomsten hebt ontvangen uit roerend kapitaal.

Inkomsten uit roerend kapitaal zijn bijvoorbeeld:

- Rente op een spaarrekening.

- Obligatierente.

- Rente op een lening aan iemand anders.

- Verhuur inkomsten van meubels.

Vul hier ook inkomsten van roerend kapitaal uit het buitenland in.

GEEN AANMERKELIJK BELANG AANDELEN

Let op!

*Hebt u inkomsten uit aandelen als aanmerkelijkbelang-aandeelhouder? Dan moet u de uitgebreide versie van het aangiftebiljet inkomstenbelasting invullen. Ga verder met onderdeel "Verzoek uitgebreide versie aangiftebiljet" op pagina 2 van het aangiftebiljet.

13a. Rente

Vul hier alle renteopbrengsten in die u in 2021 hebt ontvangen, zoals rente op een spaarrekening, obligatierente en rente die u ontvangen hebt op een lening aan iemand anders.

13b. Rentevrijstelling

Rente die u hebt ontvangen op spaartegoeden (spaarrekeningen en termijndeposito’s) bij erkende

kredietinstellingen in Aruba of in het buitenland zijn vrijgesteld.

Voorbeeld:

U hebt in 2021 ontvangen:

- Rente op een spaarrekening bij een lokale bank: Afl. 2.000

- Obligatierente: Afl. 3.500

- Rente op een lening aan een collega: Afl. 1.000

In dit geval bedraagt uw rentevrijstelling Afl. 2.000. Hoezo? Rente op spaartegoeden bij erkende kredietinstellingen in en buiten Aruba zijn vrijgesteld. Obligatierente en rente die u ontvangt op een lening aan een derde (iemand

anders) zijn wel belast.

13c. Saldo rente

Trek het bedrag bij 13b af van het bedrag bij 13a en vul hier de uitkomst in.

13d. Verhuuropbrengsten

Hebt u in 2021 roerende goederen, bijvoorbeeld meubels, als particulier verhuurd? Vul dan deze inkomsten hier in.

Voorbeeld:

U verhuurt een huis. U verhuurt ook een aantal meubels in het huis. De verhuur inkomsten van deze meubels zijn inkomsten uit roerend kapitaal.

13e. Overige opbrengsten (ook opbrengsten uit aandelen niet zijnde aanmerkelijk belang

aandelen hier aangeven)

Hebt u in 2021 andere soorten inkomsten uit roerend kapitaal ontvangen? Bijvoorbeeld:

- Inkomsten van opties.

- Winstbewijzen.

- Lidmaatschapsrechten.

- Winstaandeel van een commanditaire vennoot.

- Winstuitkering (tantièmes)

- Opbrengsten

- Inkomsten uit aandelen, alleen als u geen aanmerkelijkbelang-aandeelhouder bent.

Vul dan het totaal van deze overige inkomsten hier in.

13f. Totaal opbrengsten

Tel de bedragen bij 13c, 13d en 13e op en vul hier het totaal in.

13g. Kosten

U kunt per inkomst uit roerend kapitaal de kosten die u ervoor hebt gemaakt aftrekken. Vul de uitgaven hier in. Voeg bij uw aangiftebiljet een specificatie waarin u per inkomst de kosten vermeldt.

Per inkomst mogen de kosten niet hoger zijn dan de inkomst zelf. Hebt u meer kosten gemaakt? U kunt dan de resterende kosten volgend jaar aftrekken.

Voorbeeld:

U ontvangt Afl. 800 aan obligatierente en betaalt Afl. 500 aan inningskosten.

U ontvangt ook Afl. 1.000 aan verhuuropbrengsten van meubels en betaalt Afl. 1.200 aan reparatiekosten ervan.

Kunt u de kosten volledig aftrekken? De inningskosten van de obligatierente wel. Van de reparatiekosten van de meubels mag u dit jaar maximaal Afl. 1.000 aftrekken. De resterende Afl. 200 kunt u volgend jaar aftrekken.

13h. Zuivere opbrengst

Trek het bedrag bij 13g af van het bedrag bij 13f en vul hier de uitkomst in.

AANMERKELIJK BELANG AANDELEN

De vragen 13i tot en met 13r komen niet voor in de verkorte versie van het aangiftebiljet.

Toelichting onderdeel 14 - Periodieke uitkeringen

Vul dit onderdeel in als u in 2021 periodieke uitkeringen hebt ontvangen.

Periodieke uitkeringen zijn uitkeringen die u met regelmaat ontvangt, bijvoorbeeld elke maand of elk kwartaal.

Let op!

- Ontvangt u een periodieke uitkering in natura? Vul dan de geldwaarde van wat u in natura hebt ontvangen in.

- Vul periodieke uitkeringen ontvangen uit het buitenland ook in.

- Ontvangt u alimentatie-uitkering van uw ex-echtgenoot? Vul dit dan in.

- Periodieke uitkeringen die u ontvangt van ouders, grootouders, kinderen, kleinkinderen, broers, zussen, schoonouders, schoonkinderen, schoonzus, schoonbroer etc. zijn niet belast. Vul deze daarom niet in, tenzij u een tegenprestatie ervoor levert.

- Hebt u in 2021 een FASE-uitkering ontvangen? Vul dit dan in bij vraag 14h (Overige periodieke uitkeringen).

14a. AWW-uitkering (alleen van de SVB Aruba)

AWW= Algemene Weduwen- en Wezenverzekering.

De AWW-uitkering is een periodieke uitkering die de SVB van Aruba uitbetaalt aan weduwen (viuda), weduwnaars (viudo) en wezen (huerfano). Weduwen en weduwnaars ontvangen een weduwen/weduwnaars pensioen; wezen ontvangen een wezenpensioen.

Hebt u in 2021 een weduwen/weduwnaars pensioen ontvangen? Vul dan het totale bedrag hier in. Vul soortgelijke uitkeringen uit het buitenland in bij 14h.

Het wezenpensioen van minderjarige kinderen vult u hier niet in. Zie hiervoor de toelichting bij onderdeel 27.

Voeg bij uw aangiftebiljet een jaaroverzicht van uw ontvangen weduwen/weduwnaarspensioen. Vraag dit jaaroverzicht bij de SVB aan.

14b. Vrijstelling AWW-uitkering

De AWW-uitkeringen zijn vrijgesteld tot een maximumbedrag. Dit maximumbedrag is het verschil tussen de gehuwden AOV-uitkering per jaar en het belastingvrije bedrag. Voor het jaar 2021 geldt een hoger belastingvrij bedrag, waardoor de AWW-vrijstelling op nihil wordt vastgesteld.

Berekening:

| Gehuwden AOV-uitkering 2021 | Afl. 24.837 |

| Af: belastingvrij bedrag 2021 | Afl. 28.861 -/- |

| Verschil | Afl. -4.024 (negatief) |

Aangezien het verschil niet op een positief bedrag uitkomt, wordt de AWW-vrijstelling en ook de ouderenaftrek voor het jaar 2021 op nihil vastgesteld.

14c. Saldo AWW-uitkering

Trek het bedrag bij 14b af van het bedrag bij 14a en vul hier de uitkomst in.

14d. AOV-uitkering

AOV= Algemene OuderdomsVerzekering.

De AOV-uitkering is een periodieke uitkering die de SVB van Aruba uitbetaalt aan 60-plussers (63,5 jaar in 2021) (pensioen di biehes).

Hebt u in 2021 een AOV-uitkering ontvangen? Vul dan het totale bedrag hier in. Vul soortgelijke uitkeringen uit het buitenland in bij 14h.

Voeg bij uw aangiftebiljet een jaaroverzicht van uw ontvangen AOV-uitkering. Vraag dit jaaroverzicht bij de SVB aan.

14e. Alimentatie van ex-echtgenoot

Hebt u in 2021 alimentatie ontvangen van uw ex-echtgenoot of van uw echtgenoot van wie u duurzaam gescheiden bent? Vul dan het totale bedrag aan alimentatie hier in.

Doe dit ook als u alimentatie in natura hebt ontvangen. Bijvoorbeeld wanneer uw ex-partner de huur van uw woning heeft betaald. Vul de geldwaarde hiervan in.

14f. Onderstand

Hebt u in 2021 onderstand (bijstand) ontvangen van de Directie Sociale Zaken? Vul dan het totale bedrag aan onderstand hier in.

Voeg bij uw aangiftebiljet een jaaroverzicht van uw ontvangen onderstand. Vraag dit jaaroverzicht bij de Directie Sociale Zaken aan.

14g. Lijfrenten

Hebt u in 2021 uitkeringen van een lijfrente ontvangen? Vul dan het totale bedrag aan lijfrente-uitkering hier in.

14h. Overige periodieke uitkeringen

Hebt u in 2021 periodieke uitkeringen ontvangen die in 14a tot en met 14g niet zijn genoemd?

Bijvoorbeeld:

- FASE-uitkering.

- WAO- of AOW uitkeringen uit Nederland.

- AOV-uitkeringen uit Curaçao.

- Uitkeringen die u ontvangt in verband met het stoppen van uw bedrijf.

- Uitkeringen die u ontvangt als compensatie voor gemiste arbeidsinkomsten.

Vul dan het totale bedrag aan overige periodieke uitkeringen hier in.

14i. Totaal periodieke uitkeringen

Tel de bedragen bij 14c, 14d, 14e, 14f, 14g en 14h op en vul hier het totaal in.

14j. Kosten

U kunt per periodieke uitkering de kosten die u ervoor hebt gedaan aftrekken. Vul deze kosten hier in. Voeg bij uw aangiftebiljet een specificatie waarin u per periodieke uitkering de kosten vermeldt.

Per periodieke uitkering mogen de kosten niet hoger zijn dan de uitkering zelf. Hebt u meer kosten gedaan? Dan kunt u de resterende kosten volgend jaar aftrekken.

Voorbeeld:

U ontvangt in 2021 Afl. 5.000 aan alimentatie-uitkering van uw ex-echtgenoot en u betaalt Afl. 6.000 aan advocaatkosten. U ontvangt ook Afl. 8.000 aan een lijfrente-uitkering en hiervoor hebt u Afl. 400 aan inningskosten betaald.

Kunt u de uitgaven volledig aftrekken? De inningskosten van de lijfrente-uitkering wel. Van de advocaatkosten mag u dit jaar maximaal Afl. 5.000 aftrekken. De resterende Afl. 1.000 kunt u volgend jaar aftrekken.

14k. Zuivere opbrengst

Trek het bedrag bij 14j af van het bedrag bij 14i en vul hier de uitkomst in.

Is de uitkomst negatief? Dus had u meer uitgaven gedaan voor uw periodieke uitkeringen dan u hebt ontvangen? Vul dan nul (0) in.

Voorbeeld:

Zie het voorbeeld bij 14j. Waar en hoe zou u de gegevens moeten invullen?

| Vraag 14e | Alimentatie van ex-echtgenoot | Afl. 5.000 |

| Vraag 14g | Lijfrenten | Afl. 8.000 |

| Vraag 14i | Totaal periodieke uitkeringen | Afl. 13.000 |

| Vraag 14j | Kosten | Afl. 5.400 * |

| Vraag 14k | Zuivere opbrengst | Afl. 7.600 |

*U kunt Afl. 5.400 aan uitgaven aftrekken:

- Afl. 400 aan inningskosten van de lijfrente-uitkering en

- Afl. 5.000 aan advocaatkosten. De resterende Afl. 1.000 aan advocaatkosten kunt u volgend jaar aftrekken.

Toelichting onderdeel 15 - Overig inkomen

Vul dit onderdeel in als u in 2021 afkoopsommen, schadeloosstellingen of tegemoetkomingen hebt ontvangen.

AFKOOPSOMMEN, SCHADELOOSSTELLINGEN EN TEGEMOETKOMINGEN

- Een afkoopsom vervangt de inkomsten die u nog zou moeten ontvangen.

- Een schadeloosstelling is een volledige vergoeding voor geleden schade.

- Een tegemoetkoming is een gedeeltelijke vergoeding voor gemaakte kosten of geleden schade.

Vul een afkoopsom, schadeloosstelling of tegemoetkoming in die u hebt ontvangen:

- Om inkomsten die u zal missen te vervangen.

- Omdat u bent gestopt met uw werkzaamheden.

- Omdat u afstand hebt genomen van uw deel in een bedrijf.

Let op!

Vul niet de afkoopsommen, schadeloosstellingen en tegemoetkomingen in die u al bij de onderdelen 7 en 8 hebt ingevuld. Bijvoorbeeld de afkoopsom van uw pensioen.

15a. Totale waarde afkoopsommen etc.

Vul hier het totale bedrag aan afkoopsommen, schadeloosstellingen en tegemoetkomingen dat u in 2021 hebt ontvangen in.

15b. Afkoopsom etc. ontvangen in de vorm van een stamrecht

U ontvangt een afkoopsom, schadeloosstelling of tegemoetkoming in de vorm van een stamrecht als u dit als periodieke uitkering ontvangt. Lees voor meer informatie over periodieke uitkeringen de toelichting bij onderdeel 14.

Hebt u in 2021 een afkoopsom, schadeloosstelling of tegemoetkoming in de vorm van een periodieke uitkering ontvangen? Kruis dan het hokje aan.

De afkoopsom, schadeloosstelling of tegemoetkoming is in dat geval onder voorwaarden onbelast. Wilt u meer informatie hierover? Neem dan contact op met Departamento di Impuesto.

VERVREEMDING BIJ AANMERKELIJK BELANG

De vragen 15c tot en met 15g komen niet voor in de verkorte versie van het aangiftebiljet.

VERVREEMDING BIJ LIQUIDATIE

De vragen 15h tot en met 15k komen niet voor in de verkorte versie van het aangiftebiljet.

NIET UITGEKEERDE WINST AVV

Vraag 15l komt niet voor in de verkorte versie van het aangiftebiljet.

TOTAAL OVERIG INKOMEN

15m. Overig inkomen

Vul hier het bedrag van 15a in.

15n. Onbelaste waarde

Het bedrag dat u bij 15a en 15m hebt ingevuld kan onbelast zijn. Om te weten wat de voorwaarden hiervoor zijn en of ze op u van toepassing zijn, kunt u contact opnemen met Departamento di Impuesto.

15o. Resultaat overig inkomen

Trek het bedrag bij 15n af van het bedrag bij 15m en vul hier de uitkomst in.

Toelichting onderdeel 16 - Onzuiver inkomen

Neem in dit onderdeel de bedragen over die u in de vorige onderdelen hebt ingevuld.

16a. Arbeid

Vul hier het bedrag van 10a in.

16b. Niet van toepassing

16c. Onroerende goederen

Vul hier het bedrag van 12e in.

16d. Roerend kapitaal

Vul hier het bedrag van 13h in.

16e. Periodieke uitkeringen

Vul hier het bedrag van 14k in.

16f. Overig inkomen

Vul hier het bedrag van 15o in.

16g. Onzuiver inkomen

Tel de bedragen bij 16a tot en met 16f op en vul hier het totaal in.

Toelichting onderdeel 17-23 - Persoonlijke lasten

Vul de onderdelen 17 tot en met 23 in als u uitgaven hebt gedaan in verband met persoonlijke lasten. Persoonlijke lasten zijn bijvoorbeeld:

- Renten en kosten voor een geldlening voor uw eigen woning die uw hoofdverblijf is.

- Renten, kosten en aflossing voor een studielening.

- Premies AOV/AWW en AZV.

- Giften.

Toelichting onderdeel 17 - Aftrek voor kosten van hoofdverblijf

Vul dit onderdeel in als u in 2021 renten en kosten van een hypotheek of andere geldlening voor uw eigen woning hebt gehad. Uw eigen woning moet wel uw hoofdverblijf zijn dus uw vaste verblijfsplaats.

Als u een geldlening niet of niet geheel gebruikt voor uw woning, vult u bij onderdeel 18 de renten en kosten voor deze geldlening naar rato in.

Voorbeeld:

U hebt uw hypotheek verhoogd met Afl. 25.000.

Dit bedrag hebt u als volgt gebruikt:

Dakreparatie eigen woning Afl. 10.000

Aankoop 2e hands auto Afl. 10.000

Vakantie Afl. 5.000

In dit onderdeel vult u alleen de totale renten en kosten die u hebt betaald voor het bedrag van de dakreparatie in. Dit betekent dus dat u 2/5 deel van de totale renten en kosten hier kunt invullen. De totale renten en kosten voor het bedrag van de aankoop 2e hands auto en de vakantie vult u in bij onderdeel 18.

17a tot en met 17g

De vragen 17a tot en met 17g komen te vervallen.

HOOFDVERBLIJF IS EEN BESCHERMD MONUMENT

Is uw woning ook uw hoofdverblijf en is deze woning een beschermd monument op grond van de Monumentenverordening (AB 1991 no. GT 46)? Zo ja, dan kunt u de kosten van onderhoud bij vraag 17i aftrekken tot een maximumbedrag van Afl. 5.000.

De aftrekbaarheid beperkt zich tot de kosten van onderhoud, aangezien de kosten van renovatie en verbetering ten laste zouden moeten komen van het monumentenfonds, waarbij er toezicht is op de juiste aanwending van de subsidie.

17h. Kosten van onderhoud hoofdverblijf beschermd monument

Vul hier de totale kosten van onderhoud van de beschermde woning in, die u tot hoofdverblijf dient.

17i. Aftrek onderhoud beschermd monument

Tel de bedragen bij 17h op en vul hier het totaal in. U kunt maximaal Afl. 5.000 aftrekken.

GELDLENING HOOFDVERBLIJF

17j. Beginstand hypotheekschuld in 2021

Vul hier de beginstand in van uw totale openstaande hypotheekschuld.

17k. Eindstand hypotheekschuld in 2021

Vul hier de eindstand in van uw totale openstaande hypotheekschuld.

17l. Schuldeiser, rente en kosten

Vul onder ‘Schuldeiser’ de namen in van de schuldeisers bij wie u de hypotheek of geldlening hebt afgesloten. Vul vervolgens per schuldeiser het totale bedrag aan betaalde rente en kosten in.

Onder kosten vallen bijvoorbeeld notariskosten, verschotten, risicoverzekeringen en hypotheekkosten. Vul bij meer dan 4 schuldeisers alleen het totaal van de betaalde renten en kosten in bij vraag 17m. Voeg in dit geval een overzicht bij uw aangiftebiljet waarin u per schuldeiser de betaalde renten en kosten vermeldt.

17m. Totaal renten en kosten hoofdverblijf

Tel de bedragen bij 17l op en vul hier het totaal in. Vul bij meer dan 4 schuldeisers hier het totale bedrag aan renten en kosten in. In dit geval moet u een gespecificeerd overzicht bijvoegen waarin per schuldeiser de renten en kosten vermeld zijn.

17n. Aftrek voor geldlening hoofdverblijf

Tel de bedragen bij 17m op en vul hier het totaal in (maximaal Afl. 40.000).

Toelichting onderdeel 18 - Aftrek voor overige geldleningen

Vul dit onderdeel in als u in 2021 renten en kosten hebt gehad van geldleningen die u niet of niet geheel hebt gebruikt voor uw eigen woning die uw hoofdverblijf is. Bijvoorbeeld een autolening of de verhoging van uw hypotheek voor een vakantie of nieuwe meubels of een studielening.

PERSOONLIJKE LENINGEN

18a. Schuldeiser, rente en kosten

Vul onder ‘Schuldeiser’ de namen in van de schuldeisers bij wie u de geldlening hebt afgesloten. Vul vervolgens per schuldeiser het totale bedrag aan betaalde rente en kosten in. Onder kosten vallen bijvoorbeeld financieringskosten (finance charges) op creditcards (geen ‘membership fee’).

Hebt u meer dan 5 schuldeisers? Vul dan alleen het totale bedrag aan renten en kosten in bij 18b. Voeg in dit geval een overzicht bij waarin u per schuldeiser de renten en kosten vermeldt.

18b. Totaal renten en kosten

Tel de bedragen bij 18a op en vul hier het totaal in. Hebt u meer dan 5 schuldeisers? Vul dan het totale bedrag aan renten en kosten hier in.

18c. Aftrek voor persoonlijke leningen

Tel de bedragen bij 18b op en vul hier het totaal in. Het maximale bedrag dat u hier kunt invullen is Afl. 5.000.

Als u bijvoorbeeld Afl. 8.000,- hebt betaald aan overige renten en kosten geldlening, dan kunt u maximaal Afl. 5.000 aftrekken.

STUDIELENINGEN

Rente, kosten en aflossing van een studielening kunt u aftrekken. Hiervoor gelden de volgende voorwaarden:

- De studielening is bestemd voor een opleiding of studie voor een beroep. Het geldt dus niet voor bijvoorbeeld een high school opleiding of een cursus.

- U moet een diploma hebben behaald van de opleiding of studie waarvoor u een studielening hebt afgesloten.

- U hebt de studielening afgesloten bij DUO, Land Aruba of een kredietinstelling.

- U kunt maximaal Afl. 10.000,- per jaar aftrekken.

- U kunt maximaal 10 achtereenvolgende jaren gebruik maken van deze aftrek mogelijkheid (eenmalig).

Voeg altijd bewijsstukken bij bijvoorbeeld diploma’s en betalingsbewijzen studieleningen.

18d. Gegevens studie

- Naam studie: vul hier de naam van de studie in die u hebt gedaan.

- Niveau: vul hier het niveau van de studie in bijvoorbeeld MBO of HBO.

- Diploma: kruis het hokje ‘JA’ aan als u een diploma hebt behaald. Kruis het hokje ‘NEE’ aan als u geen diploma hebt behaald.

- Kruis aan wie de studie heeft gevolgd (Man of Vrouw).

18e. Aantal jaren geclaimde aftrek

Voor 2021 vult u “4” in als u in 2018 voor het eerst aftrek van uw studielening hebt geclaimd.

18f. Beginstand schuld studielening per 1-1-2021

Vul hier de beginstand in van uw totale openstaande schuld van een studielening per 1-1-2021.

18g. Eindstand schuld studielening per 31-12-2021

Vul hier de eindstand in van uw totale openstaande schuld van een studielening per 31-12-2021.

18h. Schuldeiser, rente, kosten en aflossing

Vul onder ‘Schuldeiser’ de namen in van de schuldeisers bij wie u de geldlening hebt afgesloten. Vul vervolgens per schuldeiser het totale bedrag aan betaalde rente, kosten en aflossing in. Onder kosten vallen bijvoorbeeld financieringskosten (afsluitingskosten, boetes).

Hebt u meer dan 4 schuldeisers? Vul dan alleen het totale bedrag aan renten en kosten in bij 18i. Voeg in dit geval een overzicht bij waarin u per schuldeiser de renten, kosten en aflossing vermeldt.

18i. Totaal renten, kosten en aflossing

Tel de bedragen bij 18h op en vul hier het totaal in. Vul bij meer dan 4 schuldeisers hier het totale bedrag aan renten, kosten en aflossing in.

18j. Aftrek voor studieleningen

Tel de bedragen bij 18i op en vul hier het totaal in (maximaal Afl. 10.000).

Als u bijvoorbeeld Afl. 13.000 hebt betaald aan renten, kosten en aflossing van een studielening, dan kunt u maximaal Afl. 10.000 aftrekken. Het verschil van Afl. 3.000 kunt u dus niet aftrekken in 2021 of de jaren daarna.

Toelichting onderdeel 19 - Premies AOV/AWW

In dit onderdeel wordt onderscheid gemaakt tussen werknemers en zelfstandigen.

Werknemers

U bent werknemer als u in loondienst werkt bij een werkgever. De premie die u zelf betaalt (de werknemersbijdrage) kunt u aftrekken. De premietoeslag die u ontvangt van uw werkgever (de werkgeversbijdrage) kunt u niet aftrekken.

Zelfstandigen

U bent onder andere zelfstandige als u niet in loondienst werkt. U ontvangt dus geen loon. Als verzekerde moet u echter over andere inkomsten wel premie betalen.

Als u een voorlopige premieaanslag of definitieve premieaanslag hebt betaald, kunt u de betaalde premie als zelfstandige aftrekken.

Als u een (pensioen)uitkering ontvangt waarop de uitkerende instantie premie AOV/AWW inhoudt (bijvoorbeeld pensioen van het Algemeen Pensioenfonds van Aruba), dan kunt u de ingehouden premie als zelfstandige aftrekken. De premietoeslag die u ontvangt van de uitkerende instantie, kunt u echter niet aftrekken.

19a. Ingehouden werknemersbijdrage 2021

Vul de eigen bijdrage AOV/AWW (werknemersbijdrage) in. U kunt uw eigen bijdrage AOV/AWW aflezen van uw loonopgaaf 2021. Hebt u meerdere werkgevers? Tel dan de eigen bijdragen AOV/AWW van alle loonopgaven van uw werkgevers bij elkaar op en vul hier het totaal in (maximaal Afl. 4.250 per persoon).

19b. Totaal ingehouden werknemersbijdrage 2021

Tel de bedragen bij 19a bij elkaar op en vul hier het totaal in. Het maximale bedrag dat u hier per persoon kunt invullen is Afl. 4.250. Gehuwden kunnen hier dus maximaal Afl. 8.500 (2 x Afl. 4.250) invullen.

19c. Betaalde premie 2021

Vul hier het totaal in van de bedragen die u in 2021 betaald hebt voor uw (voorlopige) premieaanslagen AOV/AWW 2021 (maximaal Afl. 13.175 per persoon).

Het premiebedrag dat als eigen bijdrage is ingehouden op uw (pensioen)uitkering valt ook hieronder.

Betaald bedrag

Betaald bedrag is het bedrag dat u daadwerkelijk betaald hebt voor uw premieaanslag aan Departamento di Impuesto. Dit blijkt onder andere uit de kwitanties van Departamento di Impuesto en bankafschriften als u via de bank hebt betaald. Het gaat dus niet om het bedrag dat vermeld staat op uw premieaanslag.

Departamento di Impuesto kan teruggaven verrekenen met premieaanslagen die u moet betalen. U kunt dan het bedrag dat verrekend is met uw premieaanslagen aftrekken in het jaar waarin Departamento di Impuesto de verrekening heeft gedaan.

19d. Totaal betaalde premie 2021

Tel de bedragen bij 19c op en vul hier het totaal in. Het maximale bedrag dat u hier kunt invullen is Afl. 13.175 per persoon. Gehuwden kunnen hier dus maximaal Afl. 26.350 (2 x Afl. 13.175) invullen.

19e. In 2021 betaalde premies van voorgaande jaren

Vul hier het totale bedrag in dat u in 2021 hebt betaald voor uw premieaanslagen AOV/AWW die betrekking hebben op de jaren vóór 2021. Het gaat dus niet om het bedrag dat vermeld staat op uw premieaanslag maar om het bedrag dat u daadwerkelijk betaald hebt. Zie ook de toelichting bij vraag 19c onder ‘Betaald bedrag’.

19f. Totaal in 2021 betaalde premies van voorgaande jaren

Tel de bedragen bij 19e op en vul hier het totaal in.

19g. Aftrek premie AOV/AWW

Tel de bedragen bij 19b, 19d en 19f op en vul hier het totaal in.

Voorbeeld:

Volgens de loonopgaven 2021 van u en uw echtgenoot zijn aan werknemersbijdragen AOV/AWW de volgende bedragen ingehouden:

Werknemersbijdrage man Afl. 3.600.

Werknemersbijdrage vrouw Afl. 2.600.

U hebt in 2021 Afl. 1.500 betaald voor uw premieaanslag AOV/AWW 2018 en Afl. 1.000 voor uw premieaanslag AOV/AWW 2019.

Hoe vult u onderdeel 19 in?

| MAN | VROUW | TOTAAL | ||

| Vraag 19a | Ingehouden werknemersbijdrage 2021 | 3.600 | 2.600 | |

| Vraag 19b | Totaal ingehouden werknemersbijdrage 2021 | 6.200 | ||

| Vraag 19c | Betaalde premie 2021 | 0 | 0 | |

| Vraag 19d | Totaal betaalde premie 2021 | 0 | ||

| Vraag 19e | In 2021 betaalde premies van voorgaande jaren | 2.500* | 0 | |

| Vraag 19f | Totaal in 2021 betaalde premies van voorgaande jaren | 2.500 | ||

| Vraag 19g | Aftrek premie AOV/AWW | 8.700 | ||

*1.500 + 1.000 = 2.500

Toelichting onderdeel 20 - Premies AZV

In dit onderdeel wordt onderscheid gemaakt tussen werknemers en zelfstandigen.

Werknemers

U bent werknemer als u in loondienst werkt bij een werkgever. De premie die u zelf betaalt (de werknemersbijdrage) kunt u aftrekken. De premietoeslag die u ontvangt van uw werkgever (de werkgeversbijdrage) kunt u niet aftrekken.

Zelfstandigen

U bent onder andere zelfstandige als u niet in loondienst werkt. U ontvangt dus geen loon. Als verzekerde moet u echter over andere inkomsten wel premie betalen.

Als u een voorlopige premieaanslag of definitieve premieaanslag hebt betaald, kunt u de betaalde premie als zelfstandige aftrekken.

Als u een (pensioen)uitkering ontvangt waarop de uitkerende instantie premie AZV inhoudt (bijvoorbeeld pensioen van het Algemeen Pensioenfonds van Aruba), dan kunt u de ingehouden premie als zelfstandige aftrekken. De premietoeslag die u ontvangt van de uitkerende instantie, kunt u echter niet aftrekken. Ontvangt u bijvoorbeeld een AOV uitkering van de SVB? Dan kunt u de ontvangen premietoeslag AZV niet aftrekken.

20a. Ingehouden werknemersbijdrage 2021

Vul de eigen bijdrage AZV (werknemersbijdrage) in. U kunt uw eigen bijdrage AZV aflezen van uw loonopgaaf 2021. Hebt u meerdere werkgevers? Tel dan de eigen bijdragen AZV van alle loonopgaven van uw werkgevers bij elkaar op en vul hier het totaal in (maximaal Afl. 1.360 per persoon).

20b. Totaal ingehouden werknemersbijdrage 2021

Tel de bedragen bij 20a bij elkaar op en vul hier het totaal in. Het maximale bedrag dat u hier per persoon kunt invullen is Afl. 1.360. Gehuwden kunnen hier dus maximaal Afl. 2.720 (2 x Afl. 1.360) invullen.

20c. Betaalde premie 2021

Vul hier het totaal in van de bedragen die u in 2021 betaald hebt voor uw (voorlopige) premieaanslagen AZV 2021.

Het premiebedrag dat als eigen bijdrage is ingehouden op uw (pensioen)uitkering valt ook hieronder (maximaal Afl. 8.925 per persoon).

Betaald bedrag

Betaald bedrag is het bedrag dat u daadwerkelijk betaald hebt voor uw premieaanslag aan Departamento di Impuesto. Dit blijkt onder andere uit de kwitanties van Departamento di Impuesto en bankafschriften als u via de bank hebt betaald. Het gaat dus niet om het bedrag dat vermeld staat op uw premieaanslag.

Departamento di Impuesto kan teruggaven verrekenen met premieaanslagen die u moet betalen. U kunt dan het bedrag dat verrekend is met uw premieaanslagen aftrekken in het jaar waarin Departamento di Impuesto de verrekening heeft gedaan.

20d. Totaal betaalde premie 2021

Tel de bedragen bij 20c op en vul hier het totaal in. Het maximale bedrag dat u hier kunt invullen is Afl. 8.925 per persoon. Gehuwden kunnen hier dus maximaal Afl. 17.850 (2 x Afl. 8.925) invullen.

20e. In 2021 betaalde premies van voorgaande jaren

Vul hier het totale bedrag in dat u in 2021 hebt betaald voor uw premieaanslagen AZV die betrekking hebben op de jaren vóór 2021. Het gaat dus niet om het bedrag dat vermeld staat op uw premieaanslag maar om het bedrag

dat u daadwerkelijk betaald hebt. Zie ook de toelichting bij vraag 20c onder ‘Betaald bedrag’.

20f. Totaal in 2021 betaalde premies van voorgaande jaren

Tel de bedragen bij 20e op en vul hier het totaal in.

20g. Aftrek premie AOV/AWW

Tel de bedragen bij 20b, 20d en 20f op en vul hier het totaal in.

Voorbeeld:

Volgens de loonopgaven 2021 van u en uw echtgenoot zijn aan werknemersbijdragen AZV de volgende bedragen ingehouden:

Werknemersbijdrage man Afl. 1.700 (loonopgaaf 1).

Werknemersbijdrage man Afl. 500 (loonopgaaf 2).

Werknemersbijdrage vrouw Afl. 800.

U hebt in 2021 Afl. 1.500 betaald voor uw premieaanslag AZV 2018 en Afl. 1.000 voor uw premieaanslag AZV 2019.

Hoe vult u onderdeel 20 in?

| MAN | VROUW | TOTAAL | ||

| Vraag 20a | Ingehouden werknemersbijdrage 2021 | 1.360* | 800 | |

| Vraag 20b | Totaal ingehouden werknemersbijdrage 2021 | 2.160** | ||

| Vraag 20c | Betaalde premie 2021 | 0 | 0 | |

| Vraag 20d | Totaal betaalde premie 2021 | 0 | ||

| Vraag 20e | In 2021 betaalde premies van voorgaande jaren | 2.500*** | 0 | |

| Vraag 20f | Totaal in 2021 betaalde premies van voorgaande jaren | 2.500 | ||

| Vraag 20g | Aftrek premie AOV/AWW | 4.660 | ||

* Afl. 1.700 + Afl. 500 = Afl. 2.200, maar maximaal Afl. 1.360.

** Totaal ingehouden werknemersbijdrage (kolom man + kolom vrouw) is 2.200 + 800 = 3.000. U kunt maximaal Afl. 1.360 (man) aftrekken + Afl. 800 (vrouw) = Afl. 2.160.

*** 1.500 + 1.000 = 2.500.

Toelichting onderdeel 21 - Periodieke verstrekkingen

Vul dit onderdeel in als u in 2021 periodieke uitkeringen hebt betaald. Periodieke uitkeringen die u met regelmaat (terugkerend) betaalt bijvoorbeeld elke maand of elk kwartaal.

Let op!

- Betaalt u een periodieke uitkering in natura? Vul dan de geldwaarde van wat u in natura hebt betaald in.

- Betaalt u alimentatie aan uw ex-echtgenoot? Vul dit dan in.

- Periodieke uitkeringen aan ouders, grootouders, kinderen, kleinkinderen, broers, zussen, schoonouders, schoonzoon, schoondochter, schoonzus, schoonbroer etc. waarvoor u een tegenprestatie hebt ontvangen, kunt u aftrekken.

21a. Relatie verstrekker - begunstigde en bedrag

Vul onder ‘Relatie verstrekker – begunstigde’ de relatie in tussen uzelf (verstrekker) en degene aan wie u de uitkeringen betaalt (begunstigde). Vul vervolgens per begunstigde het totale bedrag aan betaalde periodieke uitkeringen in.

Hebt u meer dan 2 begunstigden, vul dan alleen het totale bedrag dat u hebt betaald aan de begunstigden in bij 21b.

Voeg bij uw aangiftebiljet een overzicht waarin u per begunstigde de naam, voornaam, geboortedatum en het adres vermeldt.

21b. Totaal periodieke verstrekkingen

Tel de bedragen bij 21a op en vul hier het totaal in.

Hebt u meer dan 2 begunstigden? Vul dan het totale betaalde bedrag aan periodieke uitkeringen en verstrekkingen hier in.

21c. Aftrek periodieke verstrekkingen

Tel de bedragen bij 21b op en vul hier het totaal in.

Toelichting onderdeel 22 - Premies verzekeringen

Vul dit onderdeel in als u in 2021 premies voor een levensverzekering verbonden aan lijfrente, lijfrenteverzekering of pensioenverzekering hebt betaald. Het gaat hierbij om premies die u nog niet hebt ingevuld bij een ander onderdeel.

22a. Verzekeringsmaatschappij en premies

U mag betaalde premies voor levensverzekering verbonden aan lijfrente, lijfrenteverzekering of pensioenverzekering alleen aftrekken als u een pensioentekort hebt. Voeg een berekening hiervan bij.

Vul onder ‘Verzekeringsmaatschappij’ de namen in van de verzekeringsmaatschappijen waaraan u in 2021 premies hebt betaald. Vul vervolgens per verzekeringsmaatschappij het totale bedrag aan betaalde premies in.

Hebt u aan meer dan 3 verzekeringsmaatschappijen premies betaald? Vul dan alleen het totale bedrag in bij 22b. Voeg in dit geval een overzicht bij waarin u per verzekeringsmaatschappij de betaalde premies vermeldt.

22b. Totaal betaalde premies

Tel de bedragen bij 22a op en vul hier het totaal in.

Hebt u aan meer dan 3 verzekeringsmaatschappijen premies betaald? Vul dan het totale bedrag aan betaalde premies hier in.

22c. Aftrek premies verzekeringen

Tel de bedragen bij 22b op en vul hier het totaal in. Het maximale bedrag dat u hier kunt invullen is Afl. 10.000.

Voorbeeld:

U bent ongehuwd. U hebt in 2021 totaal Afl. 12.000 aan premies betaald voor een levensverzekering verbonden aan lijfrente en een lijfrenteverzekering.

Hoe vult u onderdeel 22 in?

| Vraag 22a | Verzekeringsmaatschappij | Afl. 12.000 | |

| Vraag 22b | Totaal betaalde premies | Afl. 12.000 | |

| Vraag 22c | Aftrek premies verzekeringen | Afl. 10.000* |

*U kunt maximaal Afl. 10.000 aftrekken.

Toelichting onderdeel 23 - Giften

Vul dit onderdeel in als u in 2021 giften hebt gedaan aan een instelling. Deze kunnen in aanmerking komen voor aftrek. Het kan gaan om giften in geld of in natura.

Voor aftrek gelden de volgende voorwaarden:

- U hebt de giften vrijwillig gedaan aan kerkelijke, charitatieve, culturele, sportieve, wetenschappelijke en algemeen nut beogende instellingen in Aruba.

- De instelling heeft geen tegenprestatie geleverd voor de giften.

- U moet met schriftelijke stukken aantonen dat u de giften hebt gedaan, bijvoorbeeld met bankafschriften of kwitanties.

- U mag voor deze giften maximaal Afl. 50.000 aftrekken.

23a. Verstrekte giften

Vul het totale bedrag van de verstrekte giften in.

Voeg een gespecificeerd overzicht bij waarin de gegevens van de begunstigde en het bedrag aan verstrekte giften vermeld zijn.

23b. Aftrek giften

Tel de bedragen bij 23a op en vul hier het totaal in.

Het maximale bedrag dat u hier kunt invullen is Afl. 50.000.

Toelichting onderdeel 24 - Totaal persoonlijke lasten

Bereken in dit onderdeel het totaal van uw persoonlijke lasten.

24a. Totaal persoonlijke lasten

Tel de bedragen bij 17i, 17n, 18c, 18j, 19g, 20g, 21c, 22c en 23b op en vul hier het totaal in.

Toelichting onderdeel 25 - Kinderaftrek

U hebt recht op kinderaftrek als u voldoet aan de volgende voorwaarden:

- U hebt één of meerdere kinderen. Onder kinderen worden verstaan:

- Eigen, aangehuwde en pleegkinderen.

- Buitenechtelijke kinderen, al dan niet erkend, die deel uitmaken van uw huishouden of die door het volgen van een

beroepsopleiding geen deel uitmaken van uw huishouden. - U had een positief zuiver inkomen in 2021.

U kunt dit nagaan door de tabel ‘Berekening belastbaar inkomen bij gedeeltelijke separate heffing’ of de tabel ‘Belastbaar inkomen situatie II’ in te vullen. Klik hier voor de pagina van de berekeningen.

De bedragen die u als kinderaftrek kunt aftrekken zijn afhankelijk van de situatie waarin uw kind zich op 31 december 2021 bevond. De mogelijke situaties vindt u op het aangiftebiljet.

U komt in aanmerking voor de kinderaftrek in situatie 3 als u de volgende kosten hebt gemaakt:

- Kosten voor school- of collegegeld.

- Kosten voor boeken en ander verplicht lesmateriaal.

- Kosten voor een retourticket per kind per jaar.

U moet hierbij wel de volgende documenten bijvoegen:

- Bewijsstukken van bovengenoemde kosten bijvoorbeeld kwitanties, bonnen.

- Inschrijvingsbewijs van de school/universiteit waar u kind onderwijs heeft gevolgd.

Hebt u een ziek kind of een kind met een handicap? Dan kunt u gemaakte kosten aftrekken via de kinderaftrek (situatie 4) of via de buitengewone lasten (lees de voorwaarden bij de toelichting bij vraag 26).

25a. Kind en kinderaftrek

Vul onder ‘Naam en voorletters kind’ de naam en voorletters in van het kind voor wie u recht op kinderaftrek hebt. Vul vervolgens per kind de geboortedatum, de situatie en het bijbehorende bedrag van de kinderaftrek in.

Hebt u meer dan 5 kinderen voor wie u recht op kinderaftrek hebt? Vul dan alleen het totale bedrag van de kinderaftrek in bij 25b. Voeg in dit geval een overzicht bij waarin u per kind de naam en voornaam, geboortedatum, de situatie en het bijbehorende bedrag van de kinderaftrek vermeldt.

25b. Totaal kinderaftrek

Tel de bedragen bij 25a op en vul hier het totaal in. Hebt u meer dan 5 kinderen? Vul dan het totale bedrag aan kinderaftrek hier in.

Als u gebruik maakt van de expatregeling zoals bedoeld in de Regeling fiscale behandeling secundaire arbeidsvoorwaarden (u moet dan het hokje ‘JA’ bij vraag 7g aankruisen), hebt u geen recht op kinderaftrek.

Toelichting onderdeel 26 - Buitengewone lasten

Vul dit onderdeel in als u in 2021 buitengewone uitgaven hebt moeten doen waarvoor u geen vergoeding hebt gekregen (buitengewone lasten). Voeg een gespecificeerd overzicht van uw uitgaven bij uw aangiftebiljet.

UITGAVEN IN VERBAND MET LEVENSONDERHOUD

Het gaat hier om uitgaven die u hebt gedaan voor noodzakelijk levensonderhoud van ouders, grootouders, kinderen, kleinkinderen, broers, zussen, schoonouders, schoonzoon, schoondochter, schoonzus, schoonbroer (familiekring).

U kunt deze uitgaven alleen aftrekken als zij zelf niet in staat zijn om inkomsten te genereren voor hun levensonderhoud.

Hebt u uitgaven gedaan voor kinderen voor wie u bij vraag 25 kinderaftrek hebt ingevuld? Dan kunt u deze uitgaven hier niet invullen.

Hebt u een ziek kind of een kind met een handicap dat opgenomen is in een instelling? Dan kunt u kiezen tussen aftrek van buitengewone lasten of kinderaftrek.

26a. Relatie verstrekker - begunstigde en bedrag

Vul onder ‘Relatie verstrekker (gever) – begunstigde (ontvanger)’ de relatie in tussen uzelf (verstrekker) en degene voor wie u de uitgaven hebt gedaan (begunstigde). Vul vervolgens per begunstigde het totale bedrag aan uitgaven in.

Hebt u meer dan 3 begunstigden? Vul dan alleen het totaal van de uitgaven in bij 26b. Voeg een overzicht bij waarin u per begunstigde de naam, voornaam, geboortedatum en adres vermeldt.

26b. Uitgaven in verband met levensonderhoud

Tel de bedragen bij 26a op en vul hier het totaal in. Hebt u meer dan 3 begunstigden? Vul dan het totale bedrag van de uitgaven hier in.

UITGAVEN IN VERBAND MET ZIEKTE, INVALIDITEIT, BEVALLING EN OVERLIJDEN

26c. Uitgaven in verband met ziekte, invaliditeit, bevalling en overlijden

Vul hier het totale bedrag in van de kosten die u gemaakt hebt voor uzelf, uw echtgenoot, uw familieleden (of familiekring) in verband met ziekte, invaliditeit, bevalling en overlijden. Bijvoorbeeld kosten voor de verzekeringspremie voor ziekte, invaliditeit, bevalling en overlijden. Of kosten voor medicijnen die niet door de AZV worden vergoed.

26d. Ontvangen tegemoetkomingen

Vul hier de tegemoetkomingen in die u hebt ontvangen voor de gemaakte kosten in verband met ziekte, invaliditeit, bevalling en overlijden.

26e. Saldo uitgaven

Trek het bedrag ingevuld bij 26d af van het bedrag bij 26c en vul hier de uitkomst in.

UITGAVEN IN VERBAND MET OPLEIDING OF STUDIE

Volgde u of uw echtgenoot in 2021 een opleiding of een studie voor uw toekomstige beroep? Dan mag u de gemaakte kosten zoals lesgeld en de kosten voor studieboeken aftrekken. De kosten voor een opleiding of studie die u alleen uit interesse of liefhebberij hebt gevolgd, kunt u niet aftrekken.

26f. Uitgaven in verband met opleiding of studie

Vul hier het totale bedrag in van de kosten voor opleiding of studie die u gemaakt hebt voor uzelf of voor uw echtgenoot.

26g. Ontvangen tegemoetkomingen

Vul hier de tegemoetkomingen in die u hebt ontvangen voor de gemaakte kosten voor de opleiding of studie.

26h. Saldo uitgaven

Trek het bedrag bij 26g af van het bedrag bij 26f en vul hier de uitkomst in.

TOTAAL BUITENGEWONE LASTEN

26i. Totale uitgaven

Tel de bedragen bij 26b, 26e en 26h op en vul hier het totaal in.

26j. Totaal man en vrouw

Tel de bedragen bij 26i op en vul hier het totaal in.

AFTREK BUITENGEWONE LASTEN

26k. Onzuiver inkomen

Tel de bedragen bij 16g op en vul hier het totaal in.

26l. Aftrek persoonlijke lasten

Neem het bedrag bij 24a over.

26m. Saldo

Trek het bedrag bij 26l af van het bedrag bij 26k en vul hier de uitkomst in.

26n. Drempel

Bereken 5% over het bedrag bij 26m en vul hier de uitkomst in. Is dit bedrag negatief? Vul dan nul hier in.

26o. Aftrek buitengewone lasten

Trek het bedrag bij 26n af van het bedrag bij 26j en vul hier de uitkomst in.

Toelichting onderdeel 27 - Zuiver inkomen minderjarige kinderen

Vul dit onderdeel in als u en/of uw echtgenoot minderjarige kinderen hebben (17 jaar of jonger) voor wie u recht op kinderaftrek hebt en onderdeel 25 hebt ingevuld.

27a. Zuiver inkomen minderjarige kinderen

Heeft uw minderjarige kind inkomen ontvangen? Bijvoorbeeld met dansen in een groep, verkoop van snacks/taart of uit een erfenis. Dan wordt dit inkomen bij u belast. Uitzondering: als uw minderjarige kind loon heeft ontvangen omdat hij in dienst was van een werkgever (dienstbetrekking), dan wordt zijn loon niet bij u belast. Als ouder hoeft u dan deze looninkomsten niet in te vullen.

Berekening zuiver inkomen minderjarig kind

Bereken het zuiver inkomen van uw minderjarige kind met behulp van de onderdelen 9 tot en met 16 van uw aangiftebiljet.

Wat van toepassing is op uw minderjarige kind neemt u op in de berekening.

Let op!

- Heeft uw kind een AWW-uitkering ontvangen? Neem dan het bedrag van deze uitkering in de berekening op.

- Alimentatie die uw kind heeft ontvangen van een ouder valt niet onder de periodieke uitkeringen tenzij uw kind hiervoor een tegenprestatie heeft geleverd.

Vul hier het totale bedrag in van de zuivere inkomens van uw minderjarige kinderen waarvoor u recht op kinderaftrek hebt (zie onderdeel 25).

Voeg een gespecificeerd overzicht bij waarin u de opbouw van het zuiver inkomen per kind vermeldt.

Toelichting onderdeel 28 - Bijzonder tarief

Het bijzonder tarief is een speciaal belastingtarief. Dit tarief kunt u verzoeken voor bepaalde inkomensbestanddelen.

De volgende inkomensbestanddelen komen in aanmerking voor het bijzonder tarief.

- Afkoopsommen in verband met pensioen, beëindiging dienstbetrekking etc. (zie onderdelen 7 en 8).

- Overige afkoopsommen, schadeloosstellingen en tegemoetkomingen (zie 15a).

In principe is het bijzonder tarief 25%. Echter, afkoopsommen ter zake van pensioenen, in afwijking van het bepaalde in artikel 14 in samenhang met artikel 24, vijfde lid, van de Landsverordening inkomstenbelasting (AB 1991, GT 51), worden belast naar een percentage van 10% voor zover deze afkoopsommen worden genoten tussen 1 januari 2020 en 31 december 2020 (begunstigend beleid).

Ontslagvergoedingen die gedurende het kalenderjaar 2021 zijn uitgekeerd, worden in afwijking van het bepaalde in artikel 24, vijfde lid, van de Landsverordening Inkomstenbelasting (AB 1991 no. GT 51), belast naar 15 % voor. Onder ontslagvergoeding wordt verstaan een vergoeding als bedoeld in artikel 11, eerste lid, onderdeel a, van de Landsverordening inkomstenbelasting (AB 1991 no. GT 51), die wordt toegekend aan een ontslagen werknemer en rechtstreeks verband houdt met dit ontslag.

28a. Verzoek toepassing bijzonder tarief

Hebt u inkomsten uit bovenstaande inkomensbestanddelen? Dan kunt u verzoeken voor toepassing van het bijzonder tarief. Kruis hiervoor het hokje aan.

28b. Bedrag

Vul hier het totale bedrag in van de inkomensbestanddelen waarvoor u toepassing van het bijzonder tarief hebt verzocht.

Toelichting onderdeel 29 - Voorkoming dubbele belasting

Vul dit onderdeel in als u in 2021 inkomen had uit het buitenland waarvoor u dubbele belasting wilt voorkomen.

Als inwoner van Aruba bent u binnenlandse belastingplichtige. Als u ook inkomsten hebt ontvangen uit het buitenland (buitenlands inkomen), dan betaalt u in Aruba ook inkomstenbelasting over uw buitenlandse inkomen.

Het kan voorkomen dat u over uw buitenlandse inkomen zowel belasting moet betalen in Aruba als in het land waarvan u het inkomen hebt ontvangen. U betaalt dan dus dubbele belasting. In dit geval kunt u in aanmerking komen voor een korting op de inkomstenbelasting die u in Aruba moet betalen over uw totale inkomen (binnenlands en buitenlands inkomen).

Voor de belastingkorting gelden voorwaarden die vermeld staan in de Belastingregeling voor het Konkinkrijk (BRK) of het Landsbesluit voorkoming dubbele belasting.

Let op!

Het bedrag van de korting geldt alleen voor de inkomstenbelasting en niet voor de premies AOV/AWW en AZV.

29a. Buitenlands inkomen

Vul hier het totale bedrag van uw buitenlandse inkomen in.

Toelichting onderdeel 30 - Te verrekenen verliezen

Vul dit onderdeel in als u verliezen uit voorgaande belastingjaren wilt verrekenen met uw belastbaar inkomen uit 2021.

U kunt in voorgaande jaren een negatief belastbaar inkomen hebben gehad. Dit heet een verlies. U kunt bij de berekening van uw belastbaar inkomen over 2021 een verlies uit de voorafgaande 5 belastingjaren aftrekken.

30a. t/m 30e. Belastingjaar 2016 t/m 2020

Vul hier de bedragen in van de te verrekenen verliezen van de jaren 2016, 2017, 2018, 2019 en 2020.

30f. Totaal te verrekenen verliezen

Tel de bedragen bij 30a, 30b, 30c, 30d en 30e op en vul hier het totaal in

Toelichting onderdeel 31 - Gezamenlijke heffing

Lees dit onderdeel als u gehuwd bent en gezamenlijk aangifte doet. U hebt dus ‘JA’ aangekruist bij 4a en 5b.

Gedeeltelijke separate heffing en gezamenlijke heffing

Als u gehuwd bent en gezamenlijk aangifte doet, kunt u uw belastbaar inkomen op twee manieren berekenen namelijk op basis van:

- Gedeeltelijke separate heffing.

- Gezamenlijke heffing.

Om uw belastbaar inkomen te berekenen moet u eerst vaststellen wie de meestverdiener en minstverdiener is.

Hoe bepaalt u wie de minstverdiener/meestverdiener is?

Ga naar onderdeel 16a. Degene met het hoogste bedrag is de meestverdiener. Degene met het laagste bedrag is de minstverdiener. Zijn beide bedragen gelijk, dan is de man de meestverdiener en de vrouw de minstverdiener.

Wat is het verschil tussen gedeeltelijke separate heffing en gezamenlijke heffing?

Bij gedeeltelijke separate heffing gebeurt het volgende:

- Het inkomen van de minstverdiener, behalve het inkomen uit arbeid (onderdeel 10) en onderneming wordt bij het inkomen van de meestverdiener opgeteld).

- Het zuiver inkomen van minderjarige kinderen (onderdeel 27) wordt bij het inkomen van de meestverdiener opgeteld.

- Persoonlijke lasten (onderdeel 24) worden bij de meestverdiener afgetrokken.

- Buitengewone lasten (onderdeel 26) worden bij de meestverdiener afgetrokken.

- Kinderaftrek (onderdeel 25) wordt aan de meestverdiener toegerekend.

- Ouderenaftrek wordt aan de meestverdiener toegerekend.

De minstverdiener wordt dus alleen belast voor inkomen uit arbeid (onderdeel 10) en onderneming.

Bij gezamenlijke heffing wordt al het inkomen van de minstverdiener, dus ook het inkomen uit arbeid (onderdeel 10) en onderneming, opgeteld bij het inkomen van de meestverdiener.

De gedeeltelijke separate heffing is in de meeste gevallen voordeliger voor u dan de gezamenlijke heffing. Als echter één van u een negatief belastbaar inkomen heeft volgens berekening met de gedeeltelijke separate heffing, dan kan de gezamenlijke heffing voordeliger voor u zijn. In dat geval mag u namelijk het negatieve belastbare inkomen in mindering brengen op het inkomen van de meestverdiener. Hierdoor wordt het belastbaar inkomen van de meestverdiener lager waardoor u minder belasting hoeft te betalen.

U kunt uw belastbaar inkomen op basis van de gedeeltelijke separate heffing berekenen aan de hand van de tabel ‘Berekening belastbaar inkomen op basis van gedeeltelijke separate heffing’. Klik hier voor de pagina van de berekeningen.

De Inspecteur berekent het belastbaar inkomen van gehuwden die gezamenlijk aangifte doen altijd op basis van gedeeltelijke separate heffing. U kunt echter aangeven dat u de berekening wil laten plaatsvinden op basis van gezamenlijke heffing. Dit doet u door beiden bij 31a de hokjes aan te kruisen.

31a. Verzoek gezamenlijke heffing

Kruis het hokje aan als u toepassing van gezamenlijke heffing wil.

Let op!

Zowel u als uw echtgenoot moeten het hokje aankruisen.

Klik hier voor de pagina van de berekeningen.

Toelichting onderdeel 32 - Spreiding loon

Vul dit onderdeel in als u in 2021 nabetalingen van loon uit voorgaande belastingjaren hebt ontvangen en u wilt verzoeken om dat loon te spreiden.

Hebt u in 2021 nabetalingen van loon ontvangen die betrekking hebben op voorgaande belastingjaren? U hebt bijvoorbeeld in 2021 een bonus ontvangen die u behaald hebt in 2019.

Dan kunt u een verzoek indienen om deze nabetalingen toe te rekenen aan de belastingjaren waarop ze betrekking hebben. Dit heet spreiding van loon. De belasting op deze nabetalingen wordt dan berekend alsof u het loon in die voorgaande belastingjaren hebt ontvangen.

Voor spreiding van loon gelden de volgende voorwaarden:

- De nabetalingen hebben betrekking op loon uit bestaande of vroegere dienstbetrekking.

- De nabetalingen hebben betrekking op de jaren 2016 t/m 2020.

- De nabetalingen bedragen minstens 15% van uw brutoloon in 2021.

Let op!

Spreiding is niet van toepassing op de premies volksverzekeringen (AOV/AWW en AZV).

Voeg bewijsstukken bij waarin de nabetalingen en de belastingjaren waarop deze betrekking hebben staan vermeld.

32a. Verzoek spreiding loon

Wilt u spreiding van loon? Kruis dan het hokje aan.

32b. Bedrag

Vul hier het totale bedrag in van de nabetalingen.